경기 침체로 신용카드 이용액이 줄고 여전채 금리도 등락을 거듭하면서 카드사들이 발행 규모를 줄인 것으로 풀이된다.

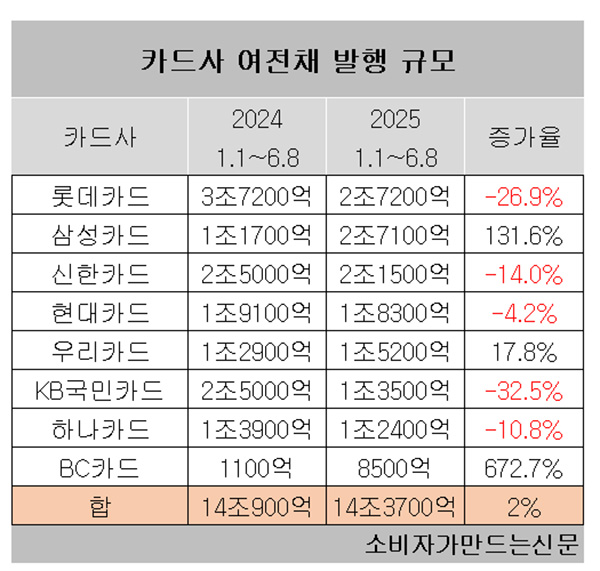

롯데카드(대표 조좌진)는 여전채 발행액이 1조 원이나 줄어 감소 폭이 가장 컸다. KB국민카드(대표 김재관) 6500억 원, 신한카드(대표 박창훈) 3500억 원, 하나카드(대표 성영수) 1500억 원, 현대카드(대표 정태영·김덕환) 800억 원 순으로 뒤를 이었다.

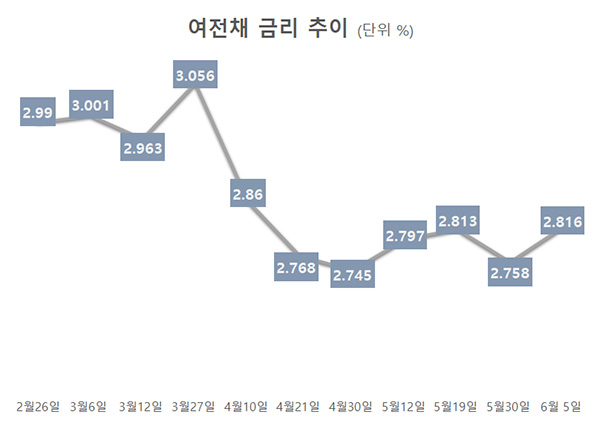

10일 금융투자협회 채권정보센터에 따르면 여전채 금리의 기준인 금융채 II AA+ 등급의 3년물 금리는 지난 2월25일 2%대로 내려왔다. 여전채 금리가 2%대를 기록한 것은 2022년 3월 이후 3년 만이다.

일반적으로 여전채 금리가 하락하면 카드사들의 자금 조달 부담이 줄어들어 신규 발행이 활발해진다. 그러나 올해 카드사 8곳 중 5곳이 오히려 발행 규모를 줄였다.

내수 경기 침체로 신용카드 이용액이 줄어든 데다 여전채 금리도 2%와 3% 사이를 오가며 시장 불안정성이 지속됐기 때문이다.

실제 여전채 금리는 2월25일 2.990%를 기록한 뒤 3월6일 3.001%로 반등했다. 이후 3월12일에는 2.963%로 다시 내려갔다가 3월27일 3.056%까지 오르며 등락을 반복했다. 최근 들어서는 2% 후반대를 유지하고 있는 상태다.

롯데카드는 여전채 발행액이 가장 많이 줄어든 카드사다. 올해 1월1일부터 6월8일까지 2조7200억 원을 발행해 전년 동기 대비 26.9% 감소했지만 여전히 카드사 중 발행 규모는 가장 많았다.

롯데카드 측은 경기 불황으로 신용카드 사용액이 줄면서 여전채 발행 규모도 감소했다고 설명했다. 또 자금 조달 창구를 다변화하기 위해 최근에는 해외 ABS(자산유동화증권)를 통한 조달에도 나서고 있다고 밝혔다.

롯데카드 관계자는 “지난해 두 차례에 걸쳐 8000억 원 규모의 해외 ABS를 발행했고 올해는 4300억 원 정도를 발행했다”고 말했다.

이어 신한카드 2조1500억 원, 현대카드 1조8300억 원으로 각각 14%, 4.2% 줄었다.

신한카드 측은 올해 3월 지주사에서 2000억 원을 차입하는 등 대체 자금 조달을 통해 카드채 발행액이 소폭 감소했다고 설명했다.

KB국민카드 1조3500억 원, 하나카드 1조2400억 원으로 각각 32.5%, 10.8% 줄었다. 양 사는 소비 침체로 인한 카드 사용액 감소와 연체율 상승에 따른 리스크 관리 차원에서 여전채 발행액을 줄였다고 설명했다.

반면 삼성카드(대표 김이태), 우리카드(대표 진성원), BC카드(대표 최원석)는 올해 여전채 발행 규모를 확대했다. 금리 인하 기조 속에 여전채를 통해 자금을 선제적으로 확보한 것으로 분석된다.

삼성카드는 올해 여전채를 2조7100억 원 발행해 전년 동기 대비 131.6% 늘렸다. 카드사 중 두 번째로 큰 규모다. 만기 도래한 채권의 재발행과 금리 인하 국면을 고려한 선제적 자금 조달이 영향을 미쳤다.

우리카드는 올해 1조5200억 원, BC카드는 8500억 원 규모의 여전채를 발행해 전년 동기 대비 발행액이 늘었다.

특히 발행액을 8배 가까이 늘린 BC카드 측은 “자체카드 사업 등 신규 금융사업 확대에 따른 선제적 유동성 확보를 위해 여전채 발행액을 확대했다”고 밝혔다.

[소비자가만드는신문=이은서 기자]